市场绩效

中国建材股份成功入选交易商协会首批TDFI企业

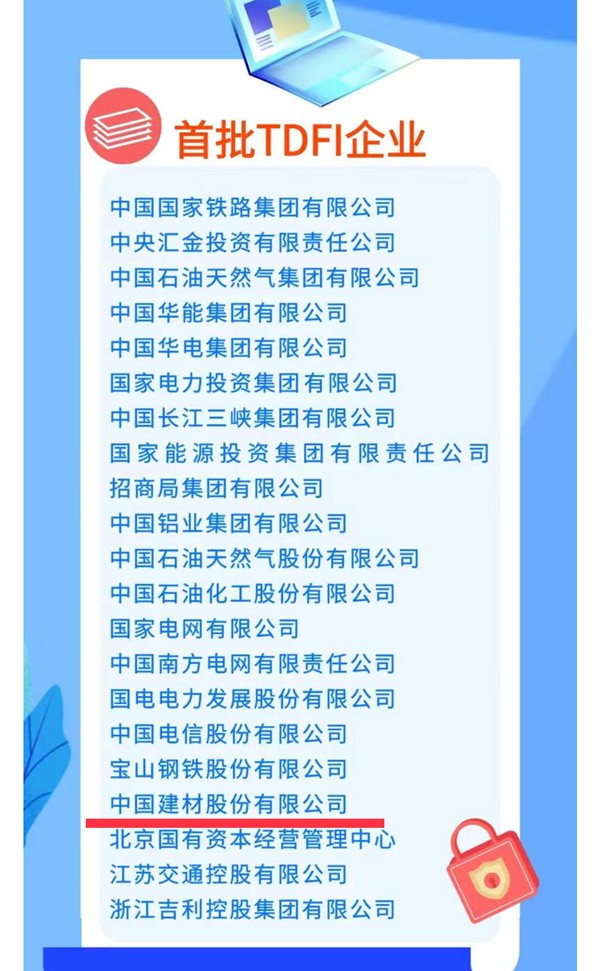

来源: 发布时间:2020-04-24近日,中国银行间市场交易商协会发布《非金融企业债务融资工具公开发行注册工作规程(2020版)》,将债务融资工具注册发行企业进一步分层分类为四类企业,其中第一类和第二类为成熟层企业,第三类和第四类为基础层企业,并实行相应注册发行工作机制。中国建材股份有限公司与国家铁路集团、中央汇金公司、中国华能集团等21家企业成为首批第一类成熟层企业(TDFI企业)。

TDFI企业作为第一类成熟层企业,有着非常严苛的入选条件,入选后适用更为便利的注册发行和信息披露机制。此次TDFI资格的获取,表明中国建材股份得到债券市场的广泛认可,知名度进一步提升,公司未来债务融资工具发行效率将进一步提高,融资成本将进一步降低,负债结构将进一步优化,为中国建材集团高质量发展提供有力保障,进一步助力集团战略目标的实现。

中国建材股份自2007年在债券市场首次亮相发行企业债券,至今已有13年债券发行历史,公司及所属公司累计发行规模6,667亿元。公司及所属公司发行债券主体17家,获得AAA评级的主体8家,活跃在银行间(公司累计发行3,288亿元,位列全市场第19名)和交易所(公司累计发行481亿元,位列全市场第9名)债券市场,并与多家银行及证券公司保持友好合作,合作银行达27家,合作券商20家。同时,中国建材股份的经营业绩和未来发展,得到市场投资者及外部机构一致认可,发行利率保持同期市场领先水平,屡创历史新低,累计为公司节约财务费用近60亿元。

中国建材股份有限公司债券发行大事记:

2007年,公司发行了10年期的企业债券“07中建材债”,亦是公司发行的首支债券,发行规模10亿元,票面利率仅为4.32%(同期中国人民贷款基准利率为5.67%)。公司主体评级为AA。

2008年,公司发行首期短期融资券,公司在银行间市场首次亮相。公司主体评级提升至AA+。

2011年,公司首获AAA主体评级。

2013-2015年,公司及所属公司累计发行债券规模超过2,000亿元。所属公司中国建材国际工程集团有限公司(以下简称“中国建材国际工程”)首次发行应收账款资产支持计划产品;所属公司南方水泥有限公司首获AAA主体评级。

2016年公司以优质的债券发行成果成为首批获得银行间交易商协会DFI资质的企业(中市协注[2016]DFI10号),同时公司踏入交易所市场首次发行50亿元公司债券,丰富了发行债券品种。公司及所属公司累计发行债券规模超过3,000亿元。

2017年,中国建材股份有限公司吸收合并中国中材股份有限公司(简称两材合并),公司重视及保护债券投资者利益,在银行间市场和交易所市场召开债券持有人会议,对两材合并有关事项的议案进行表决,分别涉及20只银行间债券和4只公司债券,全部一次性高票表决通过。同年,公司在交易所市场发行规模82亿,排名12位;在银行间市场发行规模430亿,排名第8位。

2018年,公司成为首批授予储架公司债券资质的企业。公司及所属公司累计发行债券规模超过5,000亿元。公司在交易所市场发行规模163亿,排名4位;在银行间市场发行规模324亿,排名第24位。所属公司中建材国际工程发行一带一路专项债券,所属公司西南水泥首获AAA主体评级。

2019年,公司及所属公司累计发行规模超过6,000亿元。公司在交易所市场发行规模98亿,排名25位;在银行间市场发行规模186亿,排名第58位。所属公司中国联合水泥集团有限公司和北新集团建材股份有限公司首获AAA主体评级,重要联营企业中国巨石股份有限公司首获AAA主体评级。

2017-2019年度,公司连续三年获得上交所授予“公司债券优秀发行人”称号,2017年度获此称号的企业20家;2018年度获此称号的企业21家;2019年度获此称号的企业26家。连续三年获得该称号的企业仅2家,公司为其中之一。

2020年2-3月,公司成功发行“20建材Y1”、“20建材01”疫情防控专项公司债券,合计发行规模25亿元,均为同期市场利率最低水平。公司发行36天超短期融资券10亿元,利率1.5%,为同期超短期融资券历史最低发行利率;2020年4月公司发行5年期中期票据10亿元,利率2.99%,为同期中期票据历史最低发行利率!所属公司中材科技股份有限公司和中国中材国际工程股份有限公司首获AAA主体评级。

未来,公司将一如既往地以稳健为原则,根据市场情况和自身发展需求,精准选取发行时机,设计债券发行方案,不断调整优化债务结构,降低融资成本,为市场继续贡献优质债券投资标的,为公司的战略发展提供最优的融资支持。